4 %-regeln eller 7 %-regeln (FIRE)

Innehåll

Inledning

4 %-regeln inom FIRE

4 %-regeln omvänt

Problemet med att sälja aktier och fonder enligt 4 %-regeln

Sälja aktier som inkomstinvestare

Varför jag fokuserar på utdelningsaktier med hög direktavkastning

Preferensaktier och D-aktier

Sammanfattning

Inledning

Målet för direktavkastningen i min aktieportfölj är att

ligga någonstans kring 7 % per år brutto, vilket betyder att det behövs en

portfölj på drygt 1,7 MSEK för att den ska generera 120 000 kr brutto per

år i utdelningsinkomster, vilket ju är det samma som 10 000 kr per månad i

snitt i utdelningsinkomster brutto. Detta är mitt kortsiktiga utdelningsmål.

Mitt långsiktiga utdelningsmål är att utdelningarna ska täcka samtliga mina

månadsutgifter, vilket innebär att jag har uppnått FI delen i FIRE, alltså

Fincancial Independence (Finansiell Frihet).

På de utländska utdelningarna dras en utländsk källskatt,

vilken är olika stor för olika länder, men i exempelvis USA är den 15 %. Jag äger mina utländska aktier i en kapitalförsäkring, vilket innebära att det är banken som begär avräkning för den utländska källskatten. Det betyder att den återbetalas till mig efter något år. Vissa banker/nätmäklare är bättre än andra på att snabbare återbetala den dragna utländska källskatten. Läs mer på respektive bank/nätmäklare. För att ta reda på de

exakta reglerna se Skatteverkets hemsida. Med brutto menar jag alltså att jag

räknar mina utdelningsinkomster FÖRE utländsk källskatt och jag tar heller inte

hänsyn till att jag varje år betalar en schablonskatt på mina ISK respektive

KF. Huvudanledningen är att jag kommer få tillbaka 100 % (eller nästa 100 %) av den dragna källskatten samt att jag inte lever på utdelningsinkomsterna idag. För den som är beroende av kassaflödet från aktieutdelningen idag för att betala räkningar så måste man såklart räkna på nettoutdelningen.

Eftersom mitt fokus är just på inkomstinvestering är jag primärt intresserad av utdelningen från mina aktier och inte själva kurstillväxten. Tanken är att äga innehaven för evigt och att inte sälja några innehav bara för att de har gått starkt eller svagt under en period. Som jag nämnt i tidigare inlägg har även jag vissa situationer då jag i alla fall överväger att sälja aktier, exempelvis om utdelningen minskat eller helt slopats, och det troligen inte är tillfälligt. Om en aktiekurs har sjunkit och det samtidigt är en stabil utdelningsaktie så investerar jag gärna mer i det läget, eftersom det gör att min utdelningsinkomst ökar.

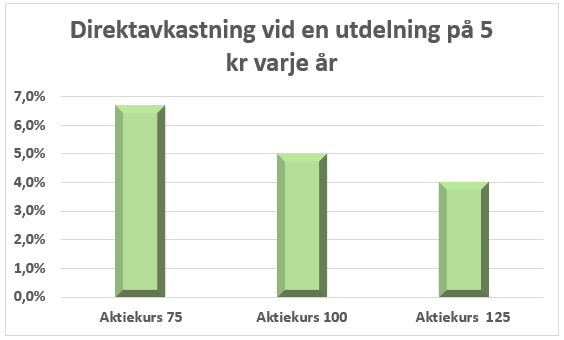

Direktavkastningen är som bekant en funktion av

utdelningen i relation till aktiekursen. Det innebär att ju lägre

aktiekursen är i ett stabilt utdelningsbolag desto bättre, då det betyder högre

direktavkastning, vilket i sin tur leder till att utdelningsinkomsten blir

högre för varje investerad krona – alltså kommer utdelningsmålet nås snabbare. Som exempel kan vi ta en aktie som kostar 100

kr och delar ut 5 kr, vilket betyder 5 % i direktavkastning. Om kursen sjunker

till 75 kr stiger direktavkastningen 6,67 % (5 kr/75 kr), men om kursen stiger

till 125 kr sjunker direktavkastningen till 4 % (5 kr/125 kr). Skillnaden i

direktavkastning vid en aktiekurs på 75 kr respektive 125 kr är alltså 2,67

procentenheter, vilket betyder att direktavkastningen är hela 67 % högre

vid en aktiekurs på 75 kr jämfört med 125 kr. Att köpa stabila utdelningsaktier

när det är nedgång på börsen är det bästa man som inkomstinvesterare kan göra.

4 %-regeln inom FIRE

För många av de som har som mål att uppnå FIRE (Financial Independence, Retire Early) är det vanliga att man följer 4 %-regeln. Den innebär att man varje år lever på 4 % av portföljvärdet, detta eftersom ett uttag på 4 % av portföljen enligt historisk statistik i princip håller för evigt, då värdeuppgången i snitt är ca 8 % per år på börsen historiskt och tar man detta minus 2 % inflation, så får man 6 %. Det gör att 4 % innebär en viss säkerhetsmarginal.

För den som är intresserad finns det en berömd studie gjord

på detta, vanligtvis kallad Trinity-studien. Den är närmare 25 år gammal nu, men det är den som har lett till

att 4 %-regeln har blivit ett så välanvänt begrepp inom FIRE-rörelsen, eftersom

det svara just på frågan hur ”mycket kan jag plocka ut av portföljen varje år

utan att riskera att bli pank”. Min bild är att många i USA som siktar på FIRE

investerar i indexfonder, vilket gör att fokuset hamnar på just att SÄLJA AV en

viss andel av portföljen för att sedan leva på de pengarna. För en

utdelningsinvesterare är tanken att inte sälja av aktier eller fonder, utan att

utdelningarna från aktierna ska användas som en passiv inkomst att leva på.

4 %-regeln omvänt

Omvänt innebär 4 %-regeln att man behöver 25 gånger

årsutgifterna för att uppnå FIRE. Den som någon gång har kommit i kontakt med

FIRE-rörelsen har garanterat stött på denna siffa. ”Vilket är ditt FIRE-tal?” är

en fråga man ofta hör ställas. Fokus behöver, som jag nyss nämnde, inte vara

just på utdelningsaktier för den som siktar på FIRE, utan det kan istället röra

sig om att man säljer av 4 % av aktie- och/eller fondportföljen varje år.

Helst gör man inte det en gång per år, utan varje månad för

att sälja av både i uppgång och nedgång, precis som jag anser att man bör

investera minst varje månad under en lång tidsperiod, för att investera både när kurserna är låga och

höga. Faktum är att jag mer eller mindre investerar lite varje dag, ibland för

att det uppstår köpläge ett av de drygt 400 bolag jag bevakar och ibland helt

enkelt för att jag inte kan motstå att sätta lite mer pengar i arbete i

utdelningsportföljen och räkna på hur mycket extra utdelningsinkomster det

kommer genera i framtiden. Varje investerad krona i en utdelningsaktie gör att

jag kommer närmare mitt kortsiktiga utdelningsmål på 10 000 kr/månad.

Optimalt vore givetvis att investera allt vid ett enda

tillfälle i botten av en krasch, men det är bara att inse att det inte kommer ske

att man har sådan tur att man lyckas tajma det. Ingen vet när en krasch nått

botten och allt åter börjar vända. Jag håller mig till min plan.

Förhoppningsvis går det inte helt åt skogen. Varje dag jag får in utdelning på

kontot känns det mer och mer motiverande att fortsätta för att se vad detta kan

leda till. För att vara ödmjuk inför det jag gör brukar jag tänka för mig själv

gällande mitt utdelningsprojekt:

”I have no f*cking idea what I’m doing, but

somehow this feels good”.

Problemet med att sälja aktier och fonder enligt 4 %-regeln

Här är det viktigt att notera att 4 % av portföljen innebär

stor skillnad beroende på om portföljvärdet har gått ner kraftigt eller befinner sig i

kraftig uppgång. För den som vill ha 10 000 kr per månad betyder det

120 000 kr per år. FIRE-talet blir då 120 000 x 25 = 3 MSEK. Om det

sker en kraftig nedgång på säg 30 % första året innebär det att portföljen bara

är värd 2,1 MSEK. 4 % av 2,1 miljoner är bara 81 000 kr, eller 6 750 kr

per månad. Om börsen istället är stark och stiger 30 % första året till 3,9

MSEK innebär 4 % ett uttag på hela 156 000 kr per år eller 13 000 kr per månad.

Det är därför viktigt att tänka på vilken marknad vi

befinner oss i och vara beredd på att om börsen sjunker kommande året eller

åren måste man ändå kunna klara sig utan att behöva sälja allt större andelar

av portföljen. Säg att man måste ta ut 10 000 kr per månad för att täcka

sina utgifter, då innebär ett uttag på 120 000 kr (10 000 kr*12) på

en portfölj värd 2,1 MSEK att 5,71 % säljs av medan motsvarande siffra för en

portfölj på 3,9 MSEK blir 3,08 % av portföljen.

Rationellt vill man givetvis INTE sälja en större andel av portföljen när börsen gått ner kraftigt. Utifrån siffrorna jag nyss nämnde skulle en försäljning av 5,71 % av portföljen jämfört med en försäljning av 3,08 % av portföljen innebära att en 85,4 % större (5,71%/3,08%-1) andel av portföljen säljs av när börsen sjunkit med 30 %, jämfört med när börsen stigit med 30 %. Om samma procentuella andel av portföljen hade sålts efter en 30 % uppgång som hade sålts vid en nedgång på 30 %, betyder det att innehav till ett värde på 222 690 kr säljs av (5,71 %*3,9 MSEK), vilket hade inneburit 18 557 kr per månad istället för 10 000 kr, eller 10 000 kr per månad i drygt 22 månad.

För att inte behöva sälja av en allt för stor andel av portföljen vid

nedgångar kan det således vara smart att ha minst ett års månadsutgifter i buffert

på ett sparkonto eller vara lite mer öppen för att sälja minst 4 % när portföljen

vuxit sig stor för att genom det undvika att sälja av något alls när börsen sjunkit

kraftigt. Helt enkelt räkna med att börsen går upp och ner, vilket gör att man

vill utnyttja uppgångarna till att sälja mer då för att bygga upp en buffert för

att endast behöva sälja en mindre andel av portföljen eller kanske till och med

inget alls när börsen sjunkit kraftigt.

- Sälj aktier som inkomstinvesterare

- Varför jag fokuserare på utdelningsaktier med hög direktavkastning

- Preferensaktier och D-aktier

- Sammanfattning av inlägget

Kommentarer

Skicka en kommentar